Altersvorsorge

- Private Rentenversicherung

Vorsorge ist unerlässlich

Die gesetzliche Altersvorsorge wurde immer wider gekürzt. Vorsorge ist also unerlässlich. Durch eine private Vorsorge sichern Sie sich einen finanziell sorgenfreien Ruhestand.

Eine private Rentenversicherung ist ein Produkt der Schicht 3 gemäß dem Alterseinkünftegesetz. Mit ihr sichern Sie sich eine garantierte lebenslange Altersrente.

Zwischen Rente und Kapitalabfindung wählen

Sie können sich statt für die Rentenzahlungen zu Rentenbeginn auch für eine Kapitalabfindung entscheiden. Auch eine Kombination aus beidem ist möglich.

Rentenbeginn selbst bestimmen

Bei Vertragsabschluss können Sie eine maximal zehnjährige Abrufphase vereinbaren. Innerhalb dieser Zeit können Sie den Rentenbeginn frei wählen.

Rentenverlauf nach Wunsch

Durch die gezielte Verwendung Ihrer Überschussanteile in der Rentenzahlungszeit können Sie Anfangshöhe und Entwicklung Ihrer Altersbezüge bestimmen. Bei Vertragsabschluss wählen Sie eine Variante.

Steuerlich profitieren

Für unsere Pakete fallen nur geringe Steuern an: Sie müssen in Abhängigkeit vom jeweiligen Rentenbeginnalter lediglich den Ertragsanteil der Rentenleistung mit Ihrem individuellen Steuersatz versteuern. Die Besteuerung der Kapitalerträge (Auszahlungssumme minus Summe der eingezahlten Beiträge) richtet sich nach der Länge der Vertragslaufzeit, dem Endalter sowie dem jeweiligen Steuersatz.

Erweiterbarer Schutz

Ganz auf Ihren individuellen Bedarf abgestimmt, können Sie auch eine private Berufsunfähigkeitsabsicherung integrieren.

- Betriebliche Altersvorsorge

Das Wichtigste kurz erklärt

Die gesetzliche Rente sichert Sie im Alter meisst nicht ausreichend ab. Nutzen Sie die Chance, den Ruhestand durch eine zusätzliche Altersvorsorge finanziell abzusichern: Mit Ihrem Arbeitgeber vereinbaren Sie, ab wann und wie Ihr Einkommen in Beiträge für eine betriebliche Altersvorsorge umgewandelt wird.

Dafür können auch Teile des Einkommens oder Sonderzahlungen wie Urlaubs- oder Weihnachtsgeld verwendet werden. So sorgen Sie nicht nur besser vor, sondern sparen auch Steuern und Sozialabgaben. Durch die steuerliche Förderung in Form der Steuer- und Sozialabgabenfreiheit ist die betriebliche Altersvorsorge ein gute Option, um bestehende Versorgungslücken zu schließen.

Für wen bieten wir Lösungen zur betrieblichen Altersvorsorge an?

Mitarbeiter

Arbeitnehmerinnen und Arbeitnehmer profitieren vom Vorsorgeangebot ihres Arbeitgebers in Form einer betrieblichen Altersvorsorge (bAV).

Fach- und Führungskräfte

Einen Anreiz bieten zusätzliche Sozialleistungen im Rahmen der betrieblichen Altersvorsorge für Fach- und Führungskräfte.

Unternehmer

Mit unserer zweistufigen Vorsorgestrategie erhalten Sie eine bedarfsorientierte Altersvorsorge, die speziell auf Sie als Gesellschafter-Geschäftsführer zugeschnitten ist.

Sozialpartner

Die Deutsche Betriebsrente hat sich zum Ziel gesetzt, mehr Arbeitnehmerinnen und Arbeitnehmer zu einer betrieblichen Altersversorgung zu verhelfen.

- Fondsgebundene Versicherung

Das Wichtigste kurz erklärt

Eine fondsgebundene Rentenversicherung vereint renditestarke Investmentfonds sowie einen Versicherungsschutz durch attraktive Rentenversicherungen.

Fondspolicen zeichnen sich durch eine breite Streuung der Anlage und lange Laufzeiten aus, somit kann die Sicherheit auch ohne Garantie erhöht werden.

Ein weiteres Plus sind Steuervorteile der fondsgebundenen Rentenversicherung. Eine Fondspolice erfüllt Ihre Anforderungen an eine leistungsstarke, transparente und zukunftsfähige Altersvorsorge.

Innovationen als Motor des Erfolgs

Unsere Partner sind seit vielen Jahren mit fondsgebundene Versicherungen erfolgreich am Markt und zählen zu den führenden Anbietern

- Rürup-Rente / Basisrente

Vorsorgen und staatliche Förderung mitnehmen

Sie kennen den Begriff Rentenlücke? Aber wie wirkt sich diese für Sie aus und was können Sie dagegen unternehmen? Sicher ist, die Grundversorgung sollte im Alter abgesichert sein und deshalb ist die private Vorsorge so wichtig. Der Staat kann Sie hierbei unterstützen.

Welche Förderung ist die passende für Sie? Wir werden das gemeinsam mit Ihnenfinden!

Wer kann davon profitieren?

Pflichtversicherte in der gesetzlichen Rentenversicherung, z. B. Angestellte, Arbeiter, Landwirte - aber auch für Beamte

Alleinstehende, Geringverdiener und Familien besonders lohnend

So funktioniert unser Garantiemodell

Das Garantiemodell bietet 100% Kapitalschutz und je nach Marktlage kann zusätzlich in Aktienfonds investiert werden, um Ihre Renditechancen zu erhöhen. Basis des Garantiemodells sind Fonds, die in Unternehmensanleihen investieren.

Beim Investieren in die Vorsorge geht es vor allem um die Partizipation an den Kapitalmärkten und den Schutz des Kapitals. Hier wird beides in Einklang gebracht und Sie können entspannt für Ihren Ruhestand vorsorgen.

Die Basisrente

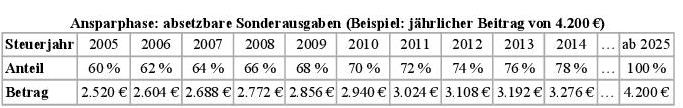

Die Basisrente (auch Rürup-Rente nach dem Ökonomen) wurde als steuerlich begünstige Form der privaten Altersvorsorge 2005 in Deutschland eingeführt. Die Basisrente gilt wegen ihrer besonderen steuerlichen Behandlung als sehr günstige Alternative, für Personen, die in der Ansparphase ein höheres steuerpflichtiges Einkommen haben und/oder mangels Pflichtversicherung zur gesetzlichen Rentenversicherung keine Riester-Rente in Anspruch nehmen können, weil sie Selbständig sind oder beitragspflichtig zu einem Versorgungswerk gehören.

Die Vorteile der Basisrente im Allgemeinen:

- Eine lebenslange Rentenzahlung

- Flexibler Rentenbeginn ab Vollendung des 62. Lebensjahres

- steuerlich geförderte Berufsunfähigkeitsabsicherung einschließbar

- niedrige Grundbeiträge mit jährlicher Zuzahlungsmöglichkeit

- Beiträge als Sonderausgaben abzugsfähig

- Beitragsstundung bei Zahlungsschwierigkeiten

- Inflationsschutz durch "dynamische Beitragserhöhung

Die geförderte Basisrente ist die richtige Wahl für alle, die auf eine verlässliche und steuerlich attraktive Form der Altersvorsorge zugreifen möchten. Diese ermöglicht Ihnen den Aufbau einer lebenslangen Rente im Alter in gewünschter Höhe.

- Direktversicherung

Der Klassiker bei einer betrieblichen Altersvorsorge ist die Direktversicherung. Viele Arbeitgeber und Arbeitnehmer haben diese gewählt. Sie ist empfehlenswert für den frühzeitigen Einstieg in die betriebliche Altersvorsorge. Für Ihre individuelle Absicherung stehen Ihnen verschiedene Angebote zur Verfügung.

Was ist eine Direktversicherung?

Bei einer Direktversicherung schließt der Arbeitgeber als Versicherungsnehmer einen Versicherungsvertrag auf das Leben des Arbeitnehmers ab. Versicherte Person ist dabei der Arbeitnehmer.

Die Direktversicherung kann sowohl arbeitgeberfinanziert als auch arbeitnehmerfinanziert sein. Mischmodelle mit Arbeitnehmer- und Arbeitgeberbeteiligung sind ebenfalls möglich.

Leistungen

- lebenslange garantierte Rentenleistungen

- Wahlmöglichkeit zwischen laufenden Rentenzahlungen oder einmaliger Kapitalleistung

- Nutzung von Kapitalmarktchancen durch fondsgebundene Rentenvarianten

- flexibler Rentenbeginn ab Vollendung des 62. Lebensjahres

- Die Direktversicherung wird nicht als verwertbares und anrechnungsfähiges Vermögen angesehen

- Mitnahme bei Arbeitgeberwechsel möglich

- Absicherung des Berufsunfähigkeitsrisikos und der Hinterbliebenen möglich

- individuelle Bestimmung der Höhe der Sicherheit in Form von Garantieleistungen

Produktangebot

Für die Gestaltung der Direktversicherung stehen Ihnen unsere fondsgebundenen und klassischen Rentenversicherungen sowie die Kombination mit einer Berufsunfähigkeitsversicherung zur Verfügung.